フリーランスは自分で確定申告をした後、所得に応じて税金や保険料を自分で納めなければなりません。

大事なポイントは「前年の所得」に対して税金を納めるというところです。

もし2019年に収入がゼロになったとしても、2018年に収入があるとその分の税金や保険料を支払わなければなりません。

ですので、フリーランスの人は「今年は所得がいくら位になりそうだ」「税金や保険料の支払いのためにいくら取っておかないといけない」ということを把握しておかなければなりません。

この記事では、デザイナーで昨年の収入が600万、経費が200万、青色申告をしている。という設定を例に解説します。

所得税の計算

所得税は、課税所得に対し決められた税率を掛けることで出すことができます。

課税所得とは、売上などの収入から、必要経費や控除できる額を引いた金額です。

必要経費は事業を行うために使った費用で、パソコンなどの仕事道具や移動するための交通費などがあります。

所得税の計算方法

所得税は課税所得によって計算が変わります。具体的には以下の表のとおりです。

| 課税所得 | 税率 | 控除額 |

| 0円〜 | 0% | 0円 |

| 1,950,000円〜 | 10% | 97,500円 |

| 3,300,000円〜 | 20% | 427,500円 |

| 6,950,000円〜 | 23% | 636,000円 |

| 9,000,000円〜 | 33% | 1,536,000円 |

| 18,000,000円〜 | 40% | 2,796,000円 |

| 40,000,000円~ | 45% | 4,796,000円 |

(課税所得 × 税率) - 控除額 = 所得税額という計算です。

例に当てはめると

売上600万-経費200万-青色申告控除65万-基礎控除38万= 課税所得297万

(課税所得297万×税率10%)-控除額427,500円=所得税額199,500円

これが所得税額です。

実際には社会保険料や医療費控除などもあるので、これよりも下がる場合があります。

源泉徴収税の確認

上記は所得税の「計算方法」でした。

フリーランスの場合、クライアント企業から仕事受注すると、基本的に収入から源泉徴収をされて支払われます。

1回の収入が100万円以下の場合は10.21%

1回の収入が100万円超の場合は (報酬-100万円)×20.42%+102,100円となります。

今回の例ではすべての収入を100万円以下とします。

合計収入600万×10.21%=612,600円が源泉徴収されていることになります。

確定申告時に支払う所得税額は、計算結果の所得税額から源泉徴収された額を引いた残りの部分になります。

この場合は、所得税額199,500円に対し、源泉徴収額が612,600円なので、納税額以上を支払っていることになり還付を受けることがきます。

住民税の計算

住民税は地方自治体が教育や福祉などの行政サービスを行うために徴収する税金です。

この住民税は、1月1日時点で現住所のある市町村に納付することになります。

こちらは所得に応じて課税される「所得割」と、所得にかかわらず課税される「均等割り」があります。

所得割には都道府県が徴収する「都道府県民税」と、市町村が徴収する「市町村民税」があります。

所得割

それぞれ所得に対して以下の税率が課せられます。

- 都道府県民税 4%

- 市町村民税 6%

課税所得 ×(都道府県民税4% + 市町村民税6%)= 住民税(所得割)

住民税の課税所得は収入から基礎控除33万円と各種控除を差し引いた額になります。

例に当てはめると

売上600万-経費200万-青色申告控除65万-基礎控除33万= 課税所得302万

課税所得302万×10%=住民税(所得割)30,2000円となります。

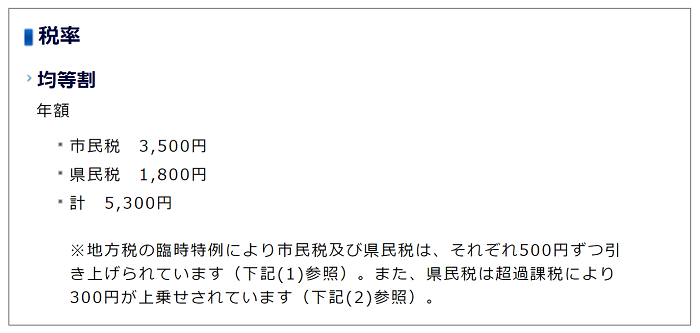

均等割

均等割りは、都道府県で1500円、市町村で3500円の合計5000円が一律で課税されます。

ただし、特定の自治体では「超過課税」というものが加算されます。

たとえば川崎市のWEBページを見ると県民税300円を超過課税として上乗せしています。

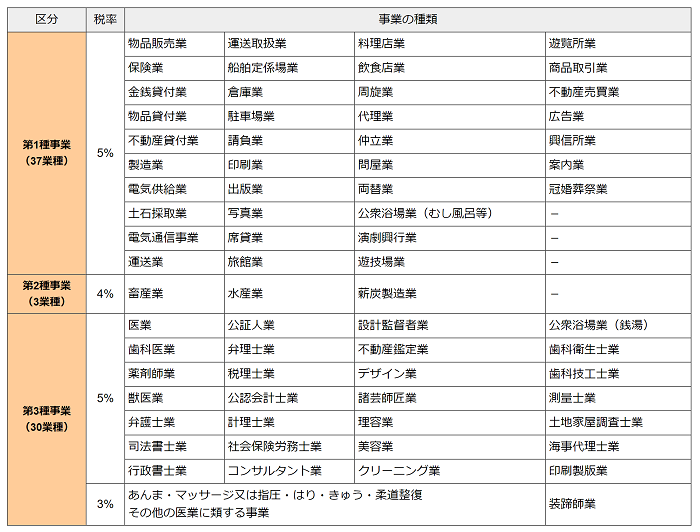

個人事業税

個人事業税は、地方税法等で定められた事業を行う個人事業主に対してかかる税金です。

業種によって税率が変わり、畜産業や水産業は4%、マッサージやはり等のその他の偉業は3%ですが、多くの事業は5%になっています。

国税庁WEBページより

個人事業税の計算方法

計算方法はやや複雑です。

(収入-必要経費-専従者控除-各種控除)×税率 = 個人事業税 です。

専従者控除とは家族従業員に支払う給料のうち一定額をいいます。

各種控除は一律で290万円ですが、年の途中で開業した場合は月割りになります。

今回は専従者無しとして例に当てはめると

(収入600万-必要経費200万-専従者控除0円-各種控除290万円)の税率5% = 個人事業税55,000円となります。

青色申告の特別控除が適用されないのが注意点です。

個人事業税は経費にできる

なお、個人事業税は、事業に関わる税金として経費にすることができます。

仕分けは「租税公課」としましょう。

まとめ

このようにフリーランスは、昨年の所得に応じて、各種税金を自分で納付しなければなりません。

さらに課税売上が1000万円を超えると消費税を納付することになります。

もし税金を滞納すると、滞納税として年14.6%がペナルティとして課せらるので、万が一払えない状況になったとしても絶対に放置しないようにしましょう。

ちなみにどうしても払えないという場合は「延納」や「猶予制度」というものがあるので税務署に相談しましょう。